De AFM presenteerde gisteren zijn tweede Trendzichtrapport over de belangrijke trends en risico’s in de financiële sector. Waar het vorig jaar nog vooral over de Brexit ging, focust de toezichthouder dit keer op de te verwachten problemen met de aflossingsvrije hypotheken. Trendzicht 2020 bepaalt ook de agenda voor 2020 van de toezichthouder.

Eerst wat cijfers: de totale hypotheekschuld in Nederland bedraagt 503,4 miljard euro. Daarvan is nog altijd 257,8 miljard aflossingsvrij. Annuïtair neemt 116,7 miljard voor zijn rekening en spaarhypotheken 58,6 miljard euro. Daarna volgen levenhypotheken (29,9 miljard), beleggingshypotheken (21,0 miljard) en lineair (14,7 miljard). De overige vormen zorgen voor een schuld van 4,6 miljard.

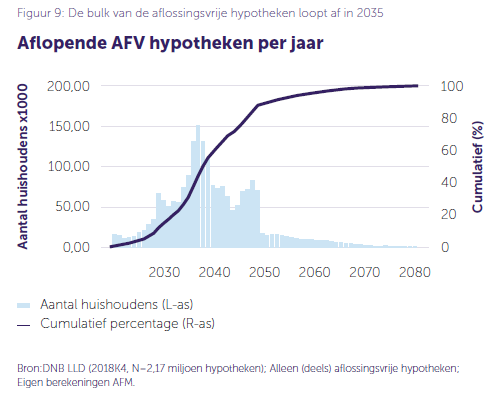

De AFM: “Aflossingsvrije hypotheken bieden voordelen voor consumenten, maar gaan ook met risico’s gepaard. Veel aflossingsvrije hypotheken lopen rond het jaar 2035 af. Het aflopen van de aflossingsvrije hypotheek valt voor veel huishoudens samen met pensionering en het verlies van het recht op hypotheekrenteaftrek. Dit kan het lastig maken om een nieuwe hypotheek af te sluiten. Bij verkoop van de woning is er het risico op een restschuld, hoewel dit slechts een kleine groep consumenten lijkt te treffen. Dit risico is sterk afhankelijk van de ontwikkeling van de woningwaarde. Consumenten kunnen de risico’s verkleinen door extra vermogen op te bouwen en tijdig met hun hypotheekaanbieder in gesprek te gaan over wat voor hen de beste oplossing is”.

Iets minder dan de helft van de huishoudens met een aflossingsvrije hypotheek heeft een volledig aflossingsvrije hypotheek. Bij 32 procent van de huishoudens is meer dan de helft van de hypotheekschuld aflossingsvrij, bij de overige 22 procent is minder dan de helft van de schuld aflossingsvrij. Huishoudens die kiezen voor een deels aflossingsvrije hypotheek, combineren het aflossingsvrije leningdeel het meest met een spaar- of levenhypotheek. Volgens de AFM zijn er in Nederland 2,7 miljoen huishoudens met een gedeeltelijke of gehele aflossingsvrije hypotheek.

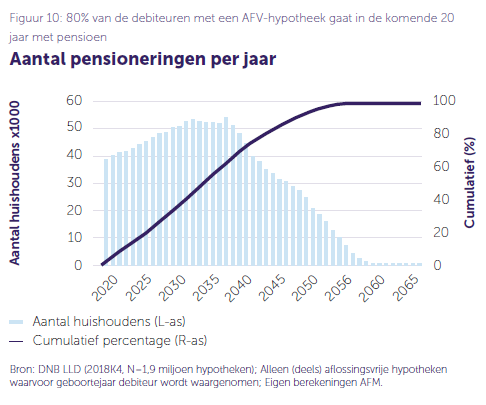

“Tussen nu en 2040 pensioneren naar verwachting jaarlijks 55.000 tot 80.000 hoofdkostwinners van de huishoudens met een aflossingsvrije hypotheek. In 2040 heeft bijna 80 procent van hen de pensioengerechtigde leeftijd bereikt. Pensionering leidt in de meeste gevallen tot een inkomensterugval. Bovendien vervalt voor circa 80 procent van de huidige aflossingsvrije hypotheken vanaf 2031 het recht op hypotheekrenteaftrek, wat leidt tot hogere nettorentelasten. Beide gebeurtenissen zijn bepalend voor het handelingsperspectief van het huishouden: de ruimte om vrijwillig af te lossen op een aflossingsvrije hypotheek wordt in tijd en omvang begrensd door een terugval in het besteedbaar inkomen van het huishouden. Ook kunnen deze gebeurtenissen ertoe leiden dat huishoudens hun maandelijkse hypotheeklasten niet meer kunnen betalen, zeker wanneer zich meerdere gebeurtenissen tegelijk voordoen”.

bron: amweb.nl

De belangrijkste verklaring voor de populariteit van de aflossingsvrije hypotheek is natuurlijk dat huizenkopers de rente kunnen aftrekken. Echter, dit is zeker niet het enige nadeel van de hypotheekrenteaftrek. Er zijn er veel meer. En ik heb de meest voor de hand liggende economische nadelen daarom nog eens op een rijtje gezet.

Kopers betalen een prijs voor een huis die zij kunnen of willen betalen op basis van de maandlasten. Dit verandert niet door de HRA. Wat echter wel verandert is dat iemand met HRA meer kan lenen dan iemand zonder HRA. Schulden kunnen hierdoor harder stijgen. En als dit gebeurt, wordt de totale geldstroom van mensen met schulden naar mensen met veel financieel vermogen groter. Het gaat hier om de geldstroom die ontstaat door rentebetalingen. Je zou deze geldstroom kunnen vergelijken met een rivier: de bron van de rivier is de belastingbetaler, de loop van de rivier wordt bepaald door een indirecte subsidie (de HRA) en de rivier mondt uit in een zee van geld (financieel vermogen). Gevolg? Helaas bestaat ‘ceteris paribus’ alleen in tekstboeken en zijn de exacte gevolgen moeilijk in cijfers uit te drukken. In de echte wereld is nu eenmaal niet alles meetbaar, in tegenstelling tot modellen. Toch laten de economische gevolgen zich in grote lijnen redelijk goed voorspellen:

1. Minder koopkracht

De koopkracht van de groep Nederlanders met weinig financieel vermogen neemt af als gevolg van extra hoge belastingen en hoge woonlasten over een langere periode. Het laatste (dus de langere periode) wordt veroorzaakt doordat kunstmatig lage rentelasten zich bij gelijke woonlasten vertalen in een groter aflossingscomponent, oftewel in hogere huizenprijzen. Of anders gezegd: als bijvoorbeeld wordt uitgegaan van woonlasten van 800 euro per maand, is het voor een koper veel gunstiger als deze woonlasten bij een huis van 100.000 euro en een relatief groot rentecomponent horen dan de situatie waarbij dezelfde woonlasten bij hetzelfde huis horen dat als gevolg van lage rentestanden, al dan niet gecombineerd met HRA, 400.000 euro kost. Bij een lening van 100.000 euro is het nu eenmaal een stuk eenvoudiger om de looptijd in te korten door tussentijds af te lossen dan bij een lening van 400.000 euro. Daarnaast is het bij relatief lage rentelasten minder aantrekkelijk om een lening te nemen met een korte looptijd.

2. Toename vermogensongelijkheid

De groep Nederlanders met weinig financieel vermogen houdt door de eerdergenoemde extra hoge belastingen en hoge woonlasten over een langere periode, minder geld over om te sparen terwijl de totale Nederlandse schuld – en dus ook de tegenhanger van deze schuld: het financieel vermogen – toeneemt. Dit heeft vanzelfsprekend een negatief effect op de vermogensongelijkheid (deze neemt toe). En dit verschil wordt vooral duidelijk als alleen naar financieel vermogen wordt gekeken. Of beter, als alleen naar het vermogen wordt gekeken waar een cashflow mee wordt gegenereerd. Een huurhuis in handen van een particulier zal op deze manier altijd worden meegerekend, onafhankelijk van de fiscale constructie. En in het geval van vrije sector huur telt dan zowel het vreemd vermogen als het eigen vermogen (oftewel, de volledige marktwaarde van de huurwoning) mee terwijl bij een corporatiewoning in de regel slechts het vreemd vermogen als een indirecte schuld van de huurder kan worden gezien (een woningcorporatie hoeft tenslotte geen winst te maken). Zie ook deze paper over vermogensongelijkheid in OECD landen met als titel: Inequalities in household wealth across OECD countries: Evidence from the OECD Wealth Distribution Database:

https://www.oecd.org/officialdocuments/publicdisplaydocumentpdf/?cote=SDD/DOC(2018)1&docLanguage=En

Figuur 2.9 laat zien dat de vermogensongelijkheid in Nederland de een-na-hoogste is van alle OECD landen en figuur 2.6 geeft een overzicht van de verdeling van o.a. het financieel vermogen.

3. Minder sterke economie

De economische groei wordt geremd doordat het financieel vermogen dat in huizen wordt gestoken niet in bijvoorbeeld het MKB of in R&D wordt gestoken. Hier moet natuurlijk de kanttekening bij worden geplaatst dat het één niet per definitie het ander uitsluit. Zo zou de toename van de totale hypotheekschuld in theorie voor 100% kunnen worden gedekt door een even grote toename van het financiële vermogen. Het deel van het totale vermogen dat in dat geval zou kunnen worden ingezet in de reële economie blijft dan gelijk. Echter, dit blijkt in de praktijk niet zo te werken. Empirisch onderzoek toont aan dat een flinke toename van leningen aan particuliere huishoudens in de regel ten koste gaat van leningen aan andere sectoren. Economen noemen dit het ‘crowding-out effect’. Zie ook deze paper met als titel: Housing Price Booms and Crowding-Out Effects in Bank Lending:

https://www.researchgate.net/publication/256057007_Housing_Price_Booms_and_Crowding-Out_Effects_in_Bank_Lending

4. Minder stabiele economie

De economie wordt minder stabiel doordat een grote groep consumenten hoge schulden heeft. Huishoudens met hoge schulden en weinig spaargeld zijn nu eenmaal eerder geneigd om tijdens een recessie flink te sparen dan huishouden met lage schulden. Een recessie kan daardoor worden versterkt en in het ergste geval kan zelfs een deflatiespiraal ontstaan. Echter, economisch onderzoek toont aan dat deflatie op zich geen probleem hoeft te zijn. Deflatie kan zelfs gepaard gaan met hoge economische groei. Dit is echter niet altijd het geval. Als private schulden hoog zijn t.o.v. het bbp, blijkt deflatie wel degelijk een negatieve invloed te hebben op de economische groei. Zie ook deze paper van de Bank for International Settlements (BIS) met als titel: The costs of deflations: a historical perspective:

https://www.bis.org/publ/qtrpdf/r_qt1503e.htm

En een rekenvoorbeeldje ……

Aflossingvrije hypotheek bij pensionering

https://www.ing.nl/particulier/hypotheken/hypotheekvormen/aflossingsvrije-hypotheek/pensionering.html

En ….. DNB heeft de getallen erbij http://kenniscentrumvastgoedfinanciering.nl/wp-content/uploads/2018/09/5.png

Ps 🙂 Heilige huisjes

http://media.economist.com/sites/default/files/cf_images/20061216/D5006FN1.jpg

Gisteren weer een makelaarsbriefje in de bus of Huize Maff misschien te koop is

Maar dit is nieuw 🙂

een aanbrengbonus van 200 Euro voor de gouden tip als je iemand kent die graag wil verkopen …….

In ander nieuws

Amsterdam stijgt weer een plaatsje in de bubbel index.

https://www.ubs.com/global/en/wealth-management/chief-investment-office/life-goals/real-estate/2019/global-real-estate-bubble-index-2019.html

Gaat u maar lekker slapen 😉

Central Bank Issues Stunning Warning: “If The Entire System Collapses, Gold Will Be Needed To Start Over”

https://www.zerohedge.com/

DNB ziet crash huizenmarkt als groot risico voor huishoudens en banken

https://www.rtlnieuws.nl/economie/bedrijven/artikel/4884876/dnb-huizenmarkt-hogere-bankbuffers-om-crash-op-te-vangen

maff, 🙂

…heilige koe…

https://pbs.twimg.com/media/EF4nVLnXUAARuxS.jpg

https://www.rtlnieuws.nl/economie/bedrijven/artikel/4884876/dnb-huizenmarkt-hogere-bankbuffers-om-crash-op-te-vangen

duuuussss……

Oh! Maf was me voor….

Zowiezo slecht idee lenen max hypotheek! 10% minimaal eigen inbreng (excl kk)zou een standpunt moeten zijn om de koper iets extra te beschermen tegen mogelijk op komst zijnde mindere tijden.

Dat hier DNB op duidt verbaast mij niks!

Gevolg van deze (bovenstaande 10% eigen extra geld inbreng/max 90% hypotheek op berekening jaarsalaris)maatregel kan wel zijn dat een nog verdere prijsstijging afzwakt en dat is alvast een begin.

Beter voor iedereen of zie ik dat fout?

Bunk,

Niet voor iedereen. De gewone man is dan aangewezen op een dure huurwoning. Macro-economisch misschien wel een goed idee. Maar laten we wel wezen, de huizen zijn nu zo duur, dat een eigen inbreng van 10% misschien nog wel weinig is om überhaupt een huis te kunnen kopen. De ruime LTV-ruimte van 100% wordt vaak weer ongedaan gemaakt door de strenge LTI-norm. Volgens mij is er in dat opzicht geen probleem op dit moment.

https://www.amweb.nl/financiele-planning/nieuws/2019/08/huishoudens-zetten-welvaartsgroei-in-voor-aflossing-hypotheek-101118520?vakmedianet-approve-cookies=1&_ga=2.92157919.431808880.1571171061-218992973.1571171061

Voor Nico met z’n geblaat over een immer groeiende hypotheekschuld:

“Aan de schuldenkant is er wel een verandering zichtbaar. De totale hypotheekschuld nam af.”

en

“Het saldo van opgenomen en afgeloste woninghypotheken was in 2018 20 miljard euro lager dan tien jaar eerder.”

Ja, het gaat de goeie kant op, als je de berichtgeving moet geloven. Hoe is het in Drenthe?

https://pics.me.me/rhynecthorangs-conv-the-end-is-near-this-will-never-end-37078913.png

Nog geen twee jaar geleden veroorzaakten de 349 Amsterdamse panden in handen van vastgoedprins Bernhard jr. een nationale rel. Nu wisselen pakketten met duizenden huurwoningen in razend tempo van eigenaar. Vaak gaat het om deals van honderden miljoenen, en dat met sociale huurhuizen die tot voor kort bezit waren van woningcorporaties.

Internationale beleggers met namen als Blackstone, Round Hill en Heimstaden zien in het minst glamoureuze deel van de Nederlands vastgoedmarkt plotseling een goudmijn. Hoe kan dat?

(deels achter betaalmuur:)

https://www.quotenet.nl/vastgoed/a29347287/stenenschuiven-voor-gevorderden-amerikaanse-investeerders-zien-goudmijn-in-nederlands-vastgoed/